Für Vereine, die gemeinnützigen, mildtätigen oder kirchlichen Zwecken dienen, werden abgabenrechtliche Begünstigungen eingeräumt. Die Begründung wird darin gesehen, dass die Vereine häufig staatsnahe Aufgaben übernehmen und dadurch einen Beitrag zum Gemeinwohl leisten. Letztes Update: 02.01.2024

Dieser Beitrag soll euch in wenigen Minuten Lesezeit einen guten Überblick geben, was steuerlich auf euren Verein zukommt. Es ist sinnvoll sich mit der Thematik auseinander zu setzen, wenn es um Detailwissen geht, solltet ihr auf die Meinung eines Steuerexperten vertrauen.

Wir möchten euch mit diesem Beitrag grob eure Verpflichtungen und Möglichkeiten aufzeigen. Für diejenigen, die in ein bestimmtes Themengebiet tiefer eintauchen wollen oder müssen, verweisen wir auf bestimmte Abschnitte des offiziellen Dokumentes des Bundesministeriums für Finanzen, in dem alle Sachverhalte sehr ausführlich aufgeschlüsselt sind.

Dokument des BMF: https://www.wko.at/service/wirtschaftsrecht-gewerberecht/BMF-BR-ST_Vereine_und_Steuern_201608_12.pdf

Teste jetzt alle Funktionen von Vereinsplaner 30 Tage kostenlos und erhalte anschließend bei der Buchung deines Tarifs bis zu 6 Monate kostenlos*

Dein Rabattcode: VP50BLO

Jetzt loslegen*Gültig bei Abschluss des ersten Pakets mit einer Laufzeit von 12 Monaten.

Die Begünstigungen sind an die Voraussetzungen geknüpft, dass der Verein nach Gesetz, Satzung oder sonstiger Rechtsgrundlage und nach ihrer tatsächlichen Geschäftsführung ausschließlich und unmittelbar der Förderung begünstigter Zwecke dient. Seitens des Finanzamtes ergeht über die Begünstigungen kein gesondertes Feststellungsverfahren, sondern wird über die Erfüllung der Voraussetzungen im jeweiligen Besteuerungsverfahren seitens des Finanzamtes entschieden. Eine Abstimmung mit dem Finanzamt im Vorfeld ist möglich.

Gemeinnützig sind solche Zwecke, durch deren Erfüllung die Allgemeinheit gefördert wird. Dies liegt vor allem dann vor, wenn die Tätigkeit dem Gemeinwohl auf geistigem, kulturellem, sittlichem oder materiellem Gebiet nützt. Um von Allgemeinheit zu sprechen, darf der geförderte Personenkreis weder zahlenmäßig noch durch Zugehörigkeitserforder- nisse eingegrenzt werden.

Ein Verein, der sich hingegen einem bestimmten Gegenstand der Förderung widmet, der den Personenkreis stark eingrenzt, ist dennoch gemeinnützig – Beispiel hierfür wäre ein Verein zur Unterstützung von Menschen mit einer bestimmten Krankheit.

Mildtätig (humanitär, wohltätig) sind solche Zwecke, die darauf ausgerichtet sind, hilfsbedürftige Personen zu unterstützen. Voraussetzung dafür ist nicht, dass die Allgemeinheit gefördert wird, die geförderte Person muss jedoch (materiell oder persönlich) bedürftig sein.

Kirchlich sind solche Zwecke, durch deren Erfüllung gesetzlich anerkannte Kirchen und Religionsgemeinschaften gefördert werden. Dazu gehören beispielsweise die Errichtung und Erhaltung von Gotteshäusern und kirchlichen Gemeindehäusern oder die Abhaltung von Gottesdiensten.

Die Rechtsgrundlage eines Vereins muss so abgefasst werden, dass die Erfüllung der Voraussetzungen für abgabenrechtliche Begünstigungen klar und eindeutig erkennbar ist. Folgende Punkte sind bei der Erstellung der Statuten daher jedenfalls zu beachten:

Alle bisher angeführten Voraussetzungen müssen nach der Satzung eines Vereins und der tatsächlichen Geschäftsführung vorliegen. Der Verein muss insbesondere die in den Vereinssatzungen angeführten begünstigten Zwecke tatsächlich verfolgen. Dies gilt auch für den Fall, dass an die Stelle eines begünstigten, in der Rechtsgrundlage verankerten Zweckes im Bereich der tatsächlichen Geschäftsführung ein anderer begünstigter Zweck tritt. Die Rechtsgrundlage müsste zeitgerecht entsprechend geändert werden.

Jeder Betrieb muss ab einem Jahresumsatz von € 15.000 netto, wenn auch die Barumsätze inklusive Bankomatkarten- und Kreditkartenzahlungen € 7.500 netto überschreiten, alle Bareinnahmen elektronisch per Registrierkasse aufzeichnen. Bei Barumsätzen gilt diese Belegerteilungspflicht auch unterhalb der genannten Werte. Für gemeinnützige Vereine gibt es allerdings zwei steuerbegünstigte Konstellationen:

Folgende Voraussetzungen müssen vorliegen: Die Ausübung des wirtschaftlichen Geschäftsbetriebes muss gesamt auf die Erfüllung des gemeinnützigen Zweckes ausgerichtet sein. Der Betrieb darf nicht mit anderen abgabepflichtigen Betrieben derselben oder ähnlicher Art in großem Umfang im Wettbewerb stehen – zumindest nicht in größerem Umfang, als dies zur Erfüllung des gemeinnützigen Zweckes erforderlich ist.

Die genannten Zwecke können nur durch den wirtschaftlichen Geschäftsbetrieb erreicht werden. Der Zweck des Geschäftsbetriebs muss in direktem Zusammenhang mit dem Vereinszweck stehen – Einnahmen aus Karten für Fußballspiele beim Fußballverein, Theatervorführung beim Theaterverein, etc.

Liegen die Voraussetzungen des § 45 Abs. 1a BAO vor, kann ein gemeinnütziger Verein sogenannte „kleine Vereinsfeste” ohne Einzelaufzeichnungs- oder Registrierkassen- und Belegerteilungspflicht durchführen. Dies gilt dann, wenn der angestrebte Geschäftsbetrieb als unterstützendes Mittel zur Erreichung des Vereinszwecks dient.

Eine Vereinsfest kann somit durchgeführt werden, wenn die Durchführung der geselligen Veranstaltung im Wesentlichen durch die Mitglieder der Körperschaft (Verein) oder deren Angehörige erfolgt. Eine Mitarbeit fremder Dritter ist ebenfalls zulässig, wenn diese unentgeltlich erfolgt. Auftritte von Musik- oder anderen Künstlergruppen stellen ebenfalls kein Problem da, wenn diese für die Unterhaltung höchstens 1.000 Euro pro Stunde erhalten.

Gemeinnützige Vereine verfolgen ebenso wie mildtätige oder kirchlich ausgerichtete Vereine sogenannte „steuerbegünstigte Zwecke”. Abgabenrechtliche Begünstigungen werden somit gewährt, wenn:

Wie bereits erwähnt liegt eine Gemeinnützigkeit vor, wenn „der Verein das Gemeinwohl auf geistigem, kulturellem, sittlichem oder materiellem Gebiet selbstlos fördert.” (Auszug aus dem oben angeführten BMF-Dokument). Das reicht z.B. von Entwicklungshilfe, über Naturschutz bis hin zu Kunst und Kultur.

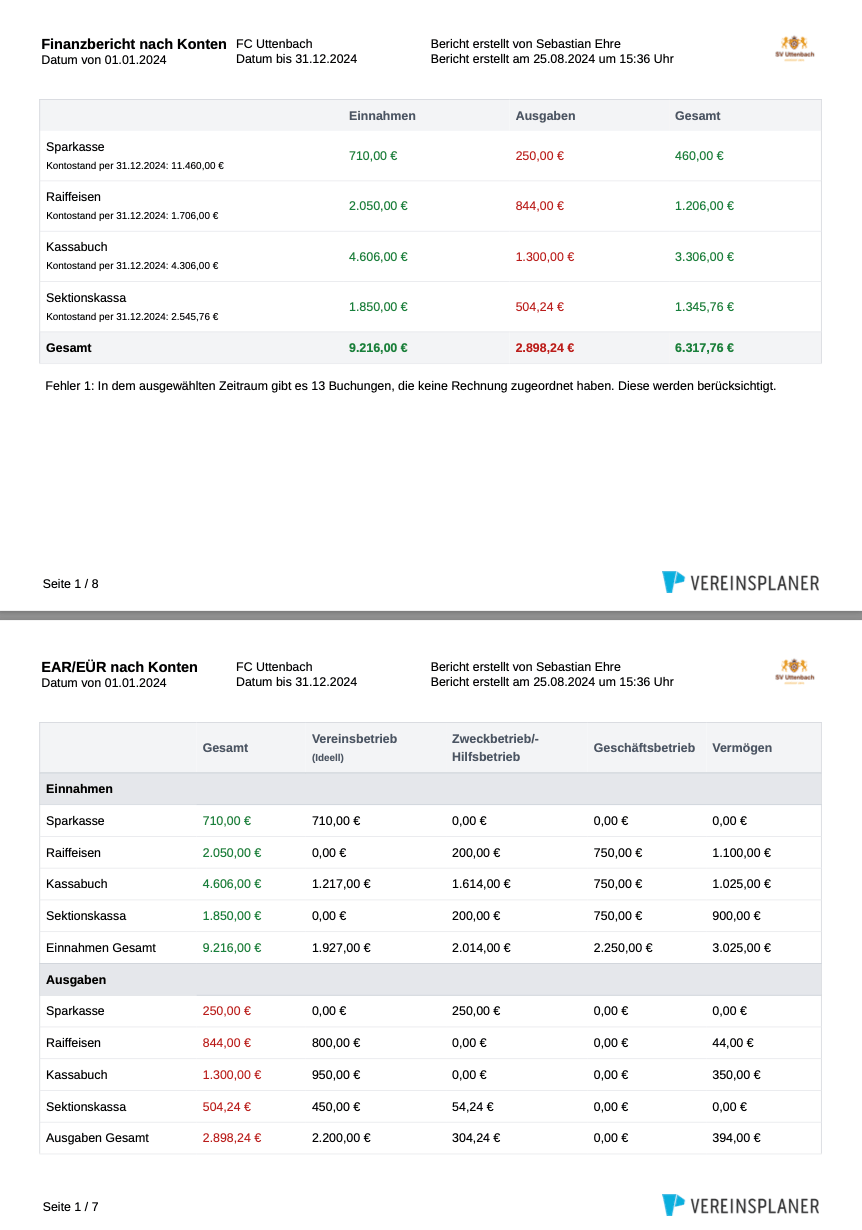

Sieh dir an, welche Finanzberichte du direkt aus dem Vereinsplaner per Mausklick generieren kannst. Spare so wertvolle Zeit und vermeidet unnötige Fehler.

Du hast Interesse daran, wie ihr zusätzlich zu eurer Übersicht der Finanzen, auch ganz einfach Finanzberichte per Mausklick generieren könnt? Dann zeigen wir dir in diesem Beispiel-PDF, wie die Finanzberichte in den unterschiedlichen Kategorien aussehen können. Der Kassier und auch der Kassenprüfer werden diese Funktion lieben.

Viele Fragen werden euch in diesem Zusammenhang in den Sinn kommen: Welche Tätigkeiten und Bereiche in eurem Verein sind zulässig, um steuerlich begünstigt zu sein? Welche Arten der Vermögensverwaltung betreffen Vereine? Wo sind die Grenzen zu einem wirtschaftlichen Geschäftsbetrieb bzw. Gewinnbetrieb? Aber mal alles der Reihe nach.

Jegliche Vereinstätigkeit ohne wirtschaftlichem Ziel ist nicht steuerpflichtig. Das sind Folgende:

Sind Mitgliedsbeiträge mit einer konkreten Gegenleistung verbunden, so gelten sie als „unechte” Mitgliedsbeiträge und müssen der entsprechenden betrieblichen Tätigkeit zugeordnet werden. Beispiel: Mitgliedsbeiträge als Gegenleistung dafür, dass Sportausrüstung zur Verfügung gestellt wird.

Es gibt außerdem „gemischte” Mitgliedsbeiträge, die für unterschiedliche Zwecke eingesetzt werden. Hält sich dieser im üblichen Rahmen eines „echten” Mitgliedsbeitrages, so wird er auch ähnlich wie ein solcher behandelt und muss keiner betrieblichen Tätigkeit zugeordnet werden.

Es wird bei der Vermögensverwaltung zwischen folgenden Bereichen unterschieden:

Laut BMF gilt ein Geschäftsbetrieb als wirtschaftlicher Geschäftsbetrieb, wenn „eine selbständige, nachhaltige, ohne Gewinnabsicht unternommene Tätigkeit, sofern dadurch Einnahmen oder andere wirtschaftliche Vorteile erzielt werden und die Betätigung über die Vermögensverwaltung hinausgeht.” Unterschieden wird zwischen 3 Arten wirtschaftlichen Geschäftsbetrieben:

Als Gewinnbetrieb bezeichnet man einen Betrieb, der mit der Absicht geführt wird, Gewinn zu erzielen. Ein Mischbetrieb ist hingegen ein „einheitlicher Betrieb, der in Teilbereichen unterschiedlichen Betriebsformen zuzuordnen ist.”

Die Profimannschaft eines Sportvereins im Bereich des Mannschaftssports stellt einen begünstigungsschädlichen Geschäftsbetrieb oder einen Gewinnbetrieb dar und ist damit dem dritten Bereich zuzuordnen.

Im Folgenden erklären wir euch, ob und wie eure Veranstaltungen und Vereinsfeste steuerlich begünstigt sind. Achtung, hier gibt es einige sehr detaillierte Regelungen – der Teufel steckt also im Detail.

Ob ein Vereinsfest als kleines Vereinsfest und damit als entbehrlicher Hilfsbetrieb gilt, oder als begünstigungsschädlicher Geschäftsbetrieb eingestuft wird, hängt vor allem davon ab, ob das Event hauptsächlich von den Vereinsmitgliedern getragen und organisiert wird, die Zahl der Besucher gibt keinen Ausschlag. Folgende Voraussetzungen müssen erfüllt sein, damit ein Vereinsfest als „kleines Vereinsfest” gilt:

Auftritte bei Hochzeiten und Begräbnissen, die als Kultur- und Brauchtumspflege zu werden sind, gelten als unentbehrlicher Hilfsbetrieb. Auftritte, die ausschließlich der Unterhaltung dienen, werden als begünstigungsschädlicher Betrieb eingestuft.

Wenn der Sportbetrieb eines begünstigten Sportvereins ausschließlich mit „echten” Mitgliedsbeiträgen, Spenden oder Subventionen finanziert wird, hat dieser steuerlich keine Bedeutung. Werden Einnahmen zur Deckung der Unkosten erzielt, zum Beispiel durch Eintrittskarten, gilt das als unentbehrlicher Hilfsbetrieb. Vom Verein betriebene Kantinen gehören ebenso wie Vereinsfeste nicht zum Sportbetrieb.

Hierbei sind drei unterschiedliche Fälle zu beachten:

Überschüsse und Gewinne aus steuerpflichtigen Tätigkeiten sind von der Körperschaftsteuer befreit, wenn sie in Summe € 10.000 nicht übersteigen. Wird dieser Freibetrag, der jedem Verein einmalig zusteht, überschritten, sind Gewinne steuerpflichtig = Gewinnsteuer.

Übersteigt der Gewinn in einem Jahr den genannten Jahresfreibetrag von € 10.000, so können zusätzlich „alte vollständige“ Freibeträge, die in den letzten 10 Jahren nicht verbraucht wurden, abgezogen werden. Ein Vortrag der „Teilfreibeträge“ ist ebenfalls möglich, sofern weniger als 10% verbraucht wurde.

Einnahmen aus Kapitalvermögen, z.B. Zinserträge aus Geldeinlagen bei Kreditinstituten (z.B. Sparbuch) oder sonstigen Forderungen, denen ein Bankgeschäft zu Grunde liegt, unterliegen grundsätzlich der Kapitalertragsteuer (KESt). Diese wird selbstständig von der Bank einbehalten und direkt an das Finanzamt abgeführt. Der Steuersatz beträgt 27,5%, außer für Zinsen aus Sparbüchern und Girokonten, für die ein Steuersatz 25% gilt.

Der Verein hat gegenüber dem Finanzamtes eine Nachweispflicht, dass die Geschäftsführung durch den Vorstand der Satzung entspricht, und für steuerliche Belange, eine ordnungsgemäße Aufzeichnungen über Einnahmen, Ausgaben und Vermögen geführt wurde (z.B. über die Vereinsplaner Einnahmen-Ausgaben-Rechnung).

In bestimmten Fällen kann eine Rechtsbeziehung zwischen Vereinen und deren Vereinsmitgliedern oder anderen Personen entstehen. Werden Zahlungen an Personen, die im Gegenzug für Vereinsleistungen erfolgen, als Aufwandsentschädigung oder Spendenersatz bezeichnet, führt dies nicht dazu, dass diese Zahlungen von der Besteuerung ausgenommen sind.

Grundsätzlich können auch bei Vereinen Rechtsbeziehungen in Form von Dienstverträgen oder Werkverträgen bestehen. Funktionäre, die ihre Tätigkeit ehrenamtlich durchführen, gehen damit in der Regel kein Dienstverhältnis ein. Die dafür anfällige Aufwandsentschädigung sind beim Empfänger als sonstige selbstständige Einkünfte anzugeben. Auch Fahrt- und Reisekostenersätze können steuerfrei ausgezahlt werden.

Das Thema Steuern in Vereinen ist ein sehr umfangreiches und jeder Verein, der sich damit befasst sollte sich auch professionelle Hilfe suchen. Dieser Beitrag erhebt keinen Anspruch auf Vollständigkeit, das möchten wir hier nochmal erwähnen.

Wir von Vereinsplaner haben keine steuerrechtliche Ausbildung und geben daher auch keine steuerliche Empfehlung oder Einschätzung für einzelne Vereine. Wir haben es zu unserer Aufgabe gemacht Vereine mit Informationen zu einzelnen Themen zu unterstützen und ihnen bei der Lösung ihrer Probleme zu helfen.